„ესტონური მოდელის“ ქართული პერსპექტივები

მთავარი რამ, რასაც „ესტონური მოდელის“ დანერგვა ითვალისწინებს - გაუნაწილებელი მოგების გათავისუფლებაა საგადასახადო ტვირთისგან.„ესტონური მოდელის“ დანერგვის შემდეგ საქართველოში მოქმედი ბიზნესსუბიექტების დიდი ნაწილი ნაწილობრივ გათავისუფლდებიან მოგების გადასახადისგან, ანუ ისინი მხოლოდ იმ შემთხვევაში დაიბეგრებიან მოგების გადასახადით თუ მოხდება მოგების გაცემა დივიდენდის სახით ან მოახდენენ მოგების ისეთ განაწილებას, რომელიც არ უკავშირდება კომპანიის ბიზნესსაქმიანობას. შესაბამისად, „ესტონური მოდელი“ ითვალისწინებს დაბეგვრას არა მოგების მიღებისთანავე, არამედ მოგების განაწილებისას.

საქართველოს მთავრობამ ჯერ კიდევ 2015 წელს დაანონსა მოსამზადებელი სამუშაოების დაწყება „ესტონური მოდელის“ დასანერგად. ამ მოდელის დანერგვის მიზანი ეკონომიკის სხვადასხვა მიმართულებებზე დადებითი გავლენის მოხდენა იყო. ყოფილი ფინანსთა მინისტრის, ნოდარ ხადურის განცხადებით, ესტონურ მოდელზე გადასვლა დააჩქარებს ეკონომიკურ ზრდას; გააუმჯობესებს კომპანიების ხელმისაწვდომობას ფინანსურ რესურსებზე; გაზრდის ბიზნესაქტივების ლიკვიდურობას, ასევე გაიზრდება ბიზნესში არსებული კაპიტალის მოცულობა; ბიზნესსექტორი გახდება უფრო მდგრადი კრიზისებისადმი; გაიზრდება უცხოური ინვესტიციები და გამარტივდება საგადასახადო აღრიცხვა-ადმინისტრირება. ერთი სიტყვით, მთავრობა ვარაუდობს, რომ ესტონეთში წარმატებით განხორციელებული რეფორმა საქართველოშიც მისცემს ბიძგს ეკონომიკის განვითარებას, თუმცა, ესტონეთის წარმატება არ არის გარანტია იმისა, რომ მსგავი მოდელი საქართველოშიც წარმატებული იქნება.

ძირითადად ესტონური მოდელის წარმატება განაპირობა თანმიმდევრულმა, დროში გაწერილმა მზადებამ დიდი ცვლილებებისთვის. ესტონელები ამ რეფორმის მოსამზადებლად სხვა ტიპის რეფორმებსაც ახორცელებდნენ, რაც გრძელდებოდა არა ერთი, ან ორი წლის განმავლობაში, არამედ - პრაქტიკულად, თითქმის, 10 წელს. თავისთავად, ასეთი რეფორმების ეტაპობრივი “ინექცია” ეკონომიკაში მთლიანად ცვლიდა საგადასახადო გარემოს, რომელიც გავლენას ასევე ეტაპობრივად ახდენდა ქვეყნის ეკონომიკაზე.

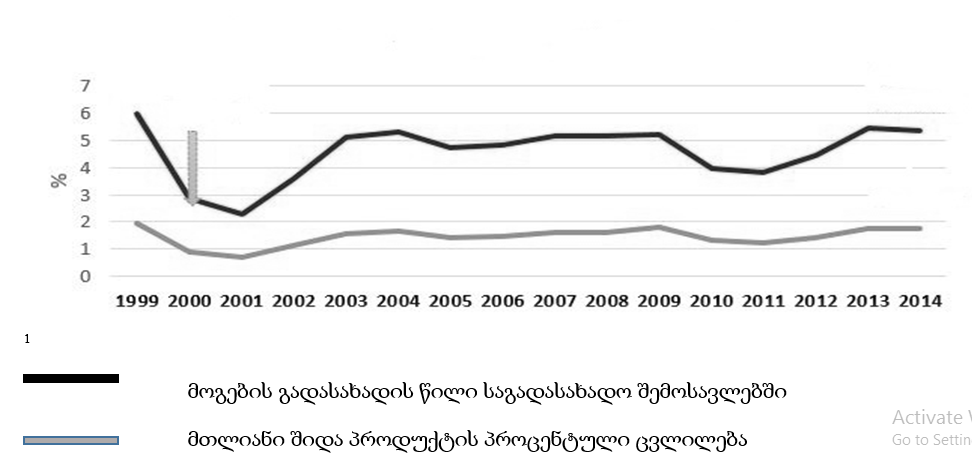

ესტონეთში მნიშვნელოვანი საგადასახადო რეფორმები 1995 წლიდან დაიწყო. მოგების გადასახადის (კორპორატიული გადასახადი მოგებაზე) რეფორმა კი 2000 წელს განხორციელდა, რომლის მიხედვით, მოგების გადასახადით აღარ დაიბეგრებოდა გაუნაწილებელი მოგება. რეფორმამდე, მაგალითად, 1999 წლისთვის, ესტონეთში მთლიანი საგადასახადო შემოსავლების, დაახლოებით, 6 პროცენტი ეჭირა მოგების გადასახადს და განაკვეთი 21 პროცენტს შეადგენდა. მოგების გადასახადი ყველა განვითარებულ ქვეყანაში, ისევე როგორც საქართველოში, წარმოადგენს საბიუჯეტო შემოსავლების მნიშვნელოვან წყაროს, შესაბამისად, ამ საგადასახადო შემოსავალზე ნაწილობრივ უარის თქმა ხელისუფლებისთვის მტკივნეული პროცესია. თუმცა, როგორც საერთაშორისო გამოცდილებიდან ვიცით, მიუხედავად იმისა, რომ მოგების გადასახადის წნეხის შესუსტება იწვევს მოკლევადიან პერიოდში საგადასახადო შემოსავლების შემცირებას, გრძელვადიან პერიოდში ეს ფისკალური პოლიტიკა დიდი ალბათობით საგასახადო შემოსავლების ზრდას განაპირობებს. ეს ვარაუდი გამართლდა ესტონური მოდელის განხორციელებისას. 2000 წელს ესტონეთში დაფიქსირდა მოგების გადასახადის მთლიანი მოცულობის მკვეთრი კლება. მისი წილი მთლიან საგასახადო შემოსავლების მოცულობაში 6 პროცენტიდან 2.3 პროცენტიან მინუმუმდე დაეცა. თუმცა, არსებობს ეკონომისტებისა და ფინანსისტების მხრიდან გამოთქმული საფუძვლიანი ეჭვი იმისა, რომ ამ ტიპის საგადასახადო შემოსავლების შემცირება ეკონომიკური ზრდის ტემპის შენელებამაც გამოიწვია. 2001 წლიდან კი, ანუ მას მერე, რაც რეფორმა განხორციელდა, იზრდება მოგების გადასახადიდან მიღებული შემოსავლების წილი და რაც ყველაზე მთავარია, მოგების გადასახადის მოცულობის წილობრივ ტრენდს მიჰყვება ესტონეთის მთლიანი შიდა პროდუქტის ზრდის ტრენდი(მოგების გადასახადებიდან მიღებული შემოსავლების წილი მთლიან საგადასახადო შემოსავლებში).

ამ დროისთვის არსებობს სოლიდური რაოდენობა კვლევებისა, რომლებიც ესტონური საგადასახადო რეფორმის შედეგების შეფასებას ახდენს, ძირითადად, ესტონეთის საგადასახადო მოდელის ცვლილების შედეგებს აფასებს ლიტვასა და ლატვიის თანადროულ ეკონომიკურ მაჩვენებლებთან შედარების გზით. კვლევების უმეტესობა მიუთითებს შემცირებული საგადასახადო წნეხის უპირატესობაზე. მაგალითად, ერთ-ერთმა კვლევამ აჩვენა, რომ მოგების გადასახადის შემცირებამ გააუმჯობესა ესტონეთში ოპერირებადი კომპანიების ფინანსური მდგომარეობა, კონკრეტულად კი, მათი კაპიტალის ლიკვიდურობა, ფულადი აქტივების ზრდა როგორც საბრუნავ კაპიტალში, ასევე საბანკო ანგარიშებზე, რამაც ლიტვისა და ლატვიის კომპანიებთან შედარებით, ესტონურ ფირმებს მისცა შესაძლებლობა შედარებით უმტკივნეულოდ გადაეტანათ 2008 წლის ფინანსური კრიზისი.

„ესტონური მოდელის“ სასახელოდ უნდა ვახსენოთ „საერთაშორისო საგადასახადო კონკურენტუნარიანობის ინდექსი“, რომელიც ზომავს „ეკონომიკური თანამშრომლობისა და განვითარების ორგანიზაციაში“ (OECD) შემავალი ყვეყნების საგადასახადო სისტემის ეფექტურობას ბიზნესის წარმოების ხელშეწყობის კუთხით. ესტონეთს კი ბოლო უკანასკნელი წლებია, ამ ინდექსის უმაღლესი მაჩვენებელი აქვს.

საქართველოში, სადაც საგადასახადო სისტემა ისედაც ლიბერალურია, „ესტონური მოდელის“ შემოღებისგან ნაკლებ სარგებელს უნდა ველოდოთ, ვიდრე ამ რეფორმას თავად ესტონეთში მოჰყვა, სადაც გაუნაწილებელ მოგებაზე 21-პროცენტიანი გადასახადი გაუქმდა, საქართველოში კი რეინვესტირებულ ან დაგროვებულ მოგებაზე 15-პროცენტიანი გადასახადის ანულირება იგეგმება. ალექსანდრ ლუნგვისტისა (ნიუ-იორკის უნივერსიტეტი) და მიხაილ სმოლიანსკის (ფედერალური სარეზერვო სისტემა) მიერ ჩატარებული კვლევის შედეგი ამყარებს იმ მოსაზრებს, რომ მოგების გადასახადის შემცირებას მნიშვნელოვნად დადებითი ეკონომიკური შედეგები მხოლოდ იმ შემთხვევაში აქვს, როდესაც ამგვარი ფისკალური პოლიტიკა ეკონომიკური რეცესიის დროს ხორციელდება. მკვლევარები ასევე ვარაუდობენ, რომ მოგების გადასახადის შემცირების დიდი მასშტაბებია საჭიროა იმისთვის, რათა მიღწეულ იქნას რეალური ეკონომიკურ-სოციალური სარგებელი.

„ესტონური მოდელის“ პერსპექტივები სხვა კუთხითაც უნდა განვიხილოთ. იმ პირობებში, როდესაც საქართველოში იაფ ფინანსურ რესურსებზე ხელმისაწვდომობა მცირე და საშუალო ბიზნესისთვის გართულებულია, დაუბეგრავი გაუნაწილებელი მოგება, რომელიც განაპირობებს რეინვესტირებისთვის მეტ განკარგვად რესურს, იძენს განსაკუთრებულ მნიშვნელობას. „კვლევა და განვითარება“, რომელიც კომპანიებისგან დამატებით ხარჯებს ითხოვს, სწორედ ის აუცილებლობაა, რასაც ქართულ კომპანიათა დიდი უმრავლესობა საჭიროებს, ესტონური მოდელი სწორედ მსგავსი რეინვესტირების მაპროვოცირებელია. ქართული კომპანიებისთვის ევროკავშირის ბაზარზე ადგილის დამკვიდრება, თითქმის, შეუძლებელია დამატებითი ფინანსური ხარჯების გარეშე. ევროკავშირის ბაზარზე პოტენციური ექსპორტიორების დაუბეგრავი გაუნაწილებელი მოგება კი, შესაძლოა, წარიმართოს სწორედ ამ საექსპორტო პოტენციალის ასამაღლებლად.

გადასახადის ადმინისტრირების კუთხითაც „ესტონური მოდელის“ შემოღება მომგებიანი იქნება. ვინაიდან, მოგების გადასახადის დათვლის პრობლემურობა საქართველოს ფინანსური სექტორისთვის უცხო არ არის, ესტონური მოდელი გაუმარტივებს კომპანიებს ფინანსურ აღრიცხვას. ეს მოდელი, ასევე გაზრდის საქართველოს საგადასახადო ორგანოების მუშაობის ეფექტურობას. მაგალითად, ესტონური მოდელი გულისხმობს იმას, რომ ზოგიერთი ხარჯი ან განაცემი, რომლებიც შინაარსობრივად არ უკავშირდება კომპანიის ბიზნესსაქმიანობას, დაიბეგროს მოგების გადასახადის განაკვეთით, რათა თავიდან აიცილონ მოგების შეფარული განაწილება ხარჯების სახით, ანუ ერთი მხრივ, კომპანიებსაც გაურთულდებათ მოგების გადასახადის შეფარვით განაწილება, ხოლო მეორე მხრივ, საგადასახადო სამსახურები შედარებით უფრო ზუსტად წარმართავენ თავიანთ საქმიანობას. ამ მოდელის დანერგვის შედეგად, ჩვენ მივიღებთ შედარებით უფრო ეფექტურ და, ამავე დროს, სწრაფი ეკონომიკური განვითარებისთვის აუცილებელ საგადასახადო გარემოს.

არსებობს მოსაზრება, რომ მოგების გადასახადი არის ის ფისკალური ინსტრუმენტი, რომლის საშუალებითაც შესაძლებელია სახელმწიფოს ჩარევით მოხდეს რესურსების ალოკაცია განვითარებული, ბაზარზე დამკვიდრებული ბიზნესორგანიზაციებიდან დამწყები ფირმებისკენ, ანუ განვითარებული ბიზნესსექტორიდან ამოღებული გადასახადის მეშვეობით სახელმწიფო ახორციელებს დამწყები ბიზნესების მხარდაჭერას სხვადასხვა ფორმით, მათ შორის საგადასახადო შეღავათებით. საქართველოს ბიუჯეტში საგასახადო შემოსავლების კუთხით მოგების გადასახადი ბოლო ოთხი წელია დამატებული ღირებულებისა და საშემოსავლო გადასახადების შემდეგ მესამე ადგილს იკავებს. 2012 წელს მისმა წილმა მთლიან საგადასახადო შემოსავლებში 12.76% შეადგინა; 2013-ში-12.11%; 2014-13.78% და 2015-ში-12.8%. ამ მონაცემების საშუალო არითმეტიკული ორჯერ მეტია, ვიდრე ესტონეთის 1999 წლის იგივე მაჩვენებელი, რაც იმაზე მიუთითებს, რომ ესტონური მოდელის შემოღება საქართველოში შესაძლოა, შედარებით უფრო მტკივნეული აღმოჩნდეს სახელმწიფო ბიუჯეტისთვის, ვიდრე ეს იყო ესტონეთში. თუმცა, როდესაც განვიხილავთ დამწყებ და უკვე არსებულ ბიზნეს სუბიექტებს შორის რესურსების ალოკაციის მაგალითს, უნდა გავითვალისწინოთ გამოცდილება, რომელიც გვიჩვენებს, რომ სახელმწიფოში შეიძლება მოიძებნოს ფინანსური რესურსი, რათა ბიზნესსექტორის ერთი სეგმენტის დაფინანსება თუ მხარდაჭერა არ მოხდეს მეორე ნაწილის დაბეგვრის ზრდის ხარჯზე.

ესტონეთში ეკონომიკურად გამართლებული „ესტონური მოდელი“ ვერ მიაღწევდა მსგავს შედეგებს სტაბილური მაკროეკონომიკური გარემოს გარეშე. საქართველოში მხოლოდ შემცირებული მოგების გადასახადი ვერ განაპირობებს უცხოური ინვესტიციების მოზიდვას, ვერ მისცემს ბიზნეს სუბიექტებს რეინვესტირების ძლიერ სიგნალს, თუ ადგილობრივი ბიზნესსექტორის წარმომადგენლები, ან უცხოელი ინვესტორები დაფრთხებიან ეროვნული ვალუტის კურსის არასტაბილურობით, „ყოვლისმომცველი“ პოლიტიკური ციკლებითა, თუ პროტექციონისტული ტენდენციებით. ამიტომაც, ნუ გვექნება ილუზია იმისა, რომ ესტონური მოდელი დამოუკიდებლად შეძლებს ეკონომიკური ზრდის მნიშვნელოვნად წახალისებას. ამ საგადასახადო მოდელის წარმატება დამოკიდებულია იმ გარემო პირობების შექმნაზე, რომლებიც, თავისთავად, აუცილებელია ეკონომიკური განვითარების მისაღწევად.

ავტორი: მირიან ეჯიბია (ISET-ის მაგისტრი)